Можно много спорить о том, нужна ли инвестору ребалансировка портфеля, и если да, то как часто её необходимо выполнять. Однако проведенные исследования среди инвестиционных и управляющих компаний с миллионными и миллиардными активами за последние 35 лет показали: только на 6% доходность зависит от выбора финансовых инструментов и времени входа в рынок. Остальные 94% − это именно приведение активов к первоначальным долям.

Ребалансировка портфеля должна проводиться через определенные периоды

Докупать одни активы и избавляться от других необходимо в двух случаях:

- Когда на то есть обоснованные причины – например, происходит значимое событие, меняющее долевые соотношения финансовых инструментов.

- С четкой периодичностью. Специалисты считают, что оптимальный срок, через который должна выполняться ребалансировка портфеля – это год, реже полугодие. Однако есть и те, кто предпочитает пересматривать состав бумаг каждый квартал или даже неделю. Но большая частота изменений ведет к неизбежной и бессмысленной трате денег. Финансы уходят на различные издержки: выплату налога в размере 13% при продаже акций или металлов, а также на спрэд и различные комиссии. Хорошее решение – докупать активы на дивиденды или просто дополнительные средства. Так и портфель окажется сбалансированным, и деньги будут сэкономлены.

Ребалансировка портфеля: СМИ говорят неправду

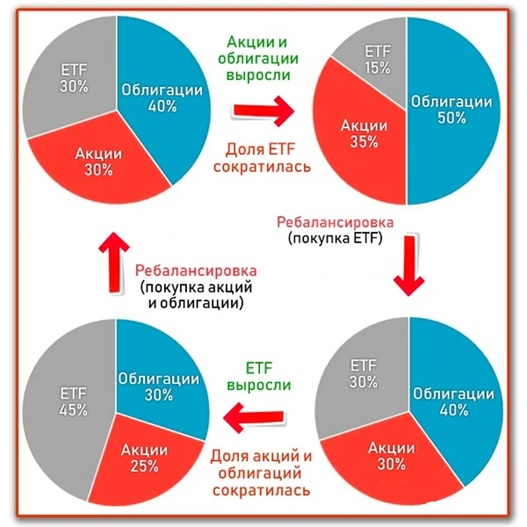

На протяжении определенного времени активы могут вести себя по-разному:

- Проседать на неодинаковую величину.

- Неравномерно расти.

- Одни будут показывать увеличение стоимости, а другие – уменьшение.

И здесь следует поступать прямо противоположным образом тому, что советуют делать СМИ. Потяжелевшие активы продаются (их некоторая доля), а утратившие процент стоимости – наоборот, приобретаются. Идея ребалансировки инвестиционного портфеля заключается в том, что каждый актив не может бесконечно расти или падать: наступает время, когда цена усредняется, и находит свою точку относительного баланса. С другой стороны, можно потерять все свои деньги, работая по такому принципу, если ценные бумаги выбранной корпорации будут планомерно снижаться вследствие наличия серьезных проблем у эмитента, или даже его банкротства. Для того чтобы застраховать свои риски, нужно вкладываться в акции сразу нескольких компаний. Тогда при банкротстве одной или двух, результат по остальным позволит выйти в прибыль.

Какое изменение соотношения считать сильным?

Если в портфеле было две доли по 30%, и одна – 40%, и они изменились до двух долей по 40%, и одной – 20%, то такое изменение можно считать сильным. Если не выполнять ребалансировку портфеля ценных бумаг, то со временем можно обнаружить, что изначальный риск ощутимо смещен, а те активы, на которых можно было хорошо заработать, снова падают в цене.